液体石油消费税

液体石油消费税基本信息

| 中文名 | 液体石油消费税 | 外文名 | Liquid oil consumption |

|---|---|---|---|

| 发布时间 | 2012年11月中旬 | 实施时间 | 2013年1月1日 |

液体石油消费税调和油成本增加

“消费税征缴新政将消费税的征缴范围一下子扩大到了所有不符合国家标准或是有化工行业标准的。常温常压下的液态石油化工产品,一度"红火"的各种避税手段,尤其是成品油调和油市场中的漏洞,预计将得到了全面封堵。”安迅思息旺能源分析师廖凯舜表示。

对于调和油市场而言,意味着所有的原料即将征收消费税,调和油成本将会暴增。以山东芳烃汽油为例,密度在0.72~0.73为例,征收消费税后其价格将增加1369~1389元/吨。而以华北地区调和油国三93#汽油方案添加,芳烃汽油添加比例在30%左右。在增收消费税后,调和油国三93#汽油成本将增加约410.3~416.3元/吨。而调和油93#汽油与山东地炼93#汽油差价仅在300~600元/吨,征收消费税后单芳烃汽油一项的上涨就足以抵消调和汽油与地炼汽油的价格优势。

对成品油市场而言,调和油市场萎缩后,两大公司的成品油在市场上的占有率必然大增,两大公司在成品油供应上的“垄断”地位将更加牢固。

液体石油消费税民营油站经营困难

成品油市场上,民营油站大多使用调和油,主要是因为调和油的批发远低于两大公司的油品价格。如珠三角地区粤四标准的93号汽油,调和油的报价为8780元/吨,但是两大公司的批发价格为9430元/吨,相差650元/吨,按照升价计算每升相差0.5元/升。

“正是因为民营油站的进货价格明显低于两大公司旗下的加油站,所以民营油站有较大的让利空间。”廖凯舜表示。记者在市场上发现,一些民营油站确实长期保持着较大的促销力度。如位于广从路上的一家大型民营油站,其93号汽油长期保持着较两大公司旗下的加油站优惠0.33元/升的价格,一些外资油站提供1~2毛钱每升的优惠幅度,主要也是因为其货源为调和油。

一旦新的消费税政策执行,据测算,达到粤四标准的调和油价格将提高近700元/吨,与两大公司的出货价格基本相当,民营油站的成本优势消失,促销力度也肯定会大幅降低。市场的竞争减少了,对于两大公司旗下的加油站来说,以前促销就不多,以后或更少。而民营油站在没有了优惠幅度之后,优势自然大幅降低,日子也会更加难过了。

液体石油消费税抢购原料高潮

新政推出后,有机构预计,这将对调和油市场乃至山东地炼等民营企业影响较大,或将引起市场的大洗牌。

炼厂人士称:“由于避税的空间大幅度缩窄,市场上以各种名义倒票的贸易商也将有明显的减少。”

此次出台新政,对避税行为的打击力度空前强硬。市场上的众多规避办法,都将得到有利的控制,虽然后期市场将出现新的避税行为,但未来新政细则将不断完善来抵制非法行为,市场上部分小型生产商和倒票的贸易企业将面临重新洗牌。部分低密度原料将面临重压,其技改及转型步伐将加快。届时客户转向国标油市场,调和油市场将面临市场份额萎缩及产业面临洗牌的可能。

但是在调和油市场从产生到存在至今,发展方式较难界定,且市场各方弹性化措施较多,即使市场面临洗牌,也将会有一段时间的反应时期。到2013年元旦前市场仍有缓冲期,届时,原料在征收消费税前或有“抢货”高潮,但此项措施涉及面较广,真正实践的效果仍有待观望。 2100433B

液体石油消费税造价信息

新规发布:2012年11月中旬国家税务总局下发公告称,纳税人以原油或其他原料生产加工的在常温常压条件下呈液态状(沥青除外)的产品,按规定征收消费税。以石脑油(1元/升)或是燃料油(0.8元/升)的税率进行征收 。

实施时间:国家税务总局公布液体石油产品从2013年1月1日起均征消费税 。

新规亮点:调整后将MTBE、芳烃、混芳等用于调和油及化工原料的产品亦纳入征收范围,且亦按照1元/升来征收 。

最主要影响:对于调和油商来说,调和油成本将有明显的提高。部分将选择使用其他的替代产品来做调和燃料油和成品油的原料 。

液体石油消费税常见问题

-

[编辑本段]简介 特别房产消费税,是指对高端房产征收的一种税,在中国尚属首次提出,来源于重庆市市长黄奇帆的提法,其目的是想通过抑制高端房价来达到抑制房价的效果,但据有关学者介绍,特别房产消费税...

-

你好。根据《消费税暂行条例》第二条规定“木制一次性筷子的消费税税率为5%。”

-

成品油消费税在生产环节和进口环节征收。拓展资料:消费税(Consumption tax/Excise Duty)(特种货物及劳务税)是以消费品的流转额作为征税对象的各种税收的统称。是政府向消费品征收的...

液体石油消费税文献

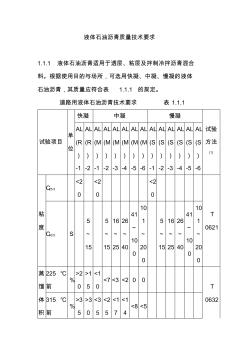

液体石油沥青质量技术要求

液体石油沥青质量技术要求

液体石油沥青质量技术要求 1.1.1 液体石油沥青适用于透层、粘层及拌制冷拌沥青混合 料。根据使用目的与场所,可选用快凝、中凝、慢凝的液体 石油沥青,其质量应符合表 1.1.1 的规定。 道路用液体石油沥青技术要求 表 1.1.1 试验项目 单 位 快凝 中凝 慢凝 试验 方法 [1] AL (R ) -1 AL (R ) -2 AL (M ) -1 AL (M ) -2 AL (M ) -3 AL (M ) -4 AL (M ) -5 AL (M ) -6 AL (S ) -1 AL (S ) -2 AL (S ) -3 AL (S ) -4 AL (S ) -5 AL (S ) -6 粘 度 C25.5 <2 0 <2 0 <2 0 T 0621 C60.5 S 5 ~ 15 5 ~ 15 16 ~ 25 26

一是确实如同黄市长所期待的那样。黄市长的“遏制”逻辑,高端房的价格会影响中端房的价格,对高端房收取“特别房产消费税”,会遏制住高端房的销售量,中端房的价格也就会降下来,至少不会随着高端房的价格“水涨船高”。

二是富人不在乎“特别房产消费税”。

三是“特别房产消费税”会转嫁到普通消费者身上。

四是“特别房产消费税”会逼迫富人转战中端房市场,进一步推高房价。在笔者看来,出现第一种结果的可能性很小,将小概率事件当成美好愿景,实在有些不切实际。

实事求是的说,重庆的“特别房产消费税”就现有的信息看,并非完美无缺,除了购买多套房产可以认定之外,对于“高端房”如何界定,无论是采用“面积”标准,还是“价格”标准恐怕都不是一个简单的技术工作,需要做大量的调研才能确立。而且,“特别房产消费税”的政策目的似乎既有抑制投资,还有通过对高端房“征税”的手段来调节房地产消费行为,使命很重。至于决定这个政策成败的税率是如何确定的,也没有看到相关的信息。尽管如此,笔者仍然不吝对这个政策的溢美之词。就针对性而言,重庆的这个抑制高房价的特别消费税,的确是打蛇打到了七寸,在政府出台的所有举措中,这绝对是首屈一指的。

应该承认,当下房价疯涨至此,已经和“居住需求”毫无关系,当房价将80%以上的人群都远远抛在后面的时候,支撑房价的唯一因素就是投机,博取资本利得的收益。房屋存在的最大意义已经不是为了居住,而是像股票一样增值。据统计,北京、上海等城市的房屋空置率已经远远超过了10%的国际警戒线,有些城市这一比例甚至达到了50%以上。据此几乎可以判定,房屋买卖行为基本上就是投机行为,要抑制房价,必须抑制投机,要抑制投机,最好的办法是让投机者无利可图。靠提高营业税等毛毛雨不仅解决不了,通过物业税恐怕也解决不了问题,唯一可行的就是征收暴利税。

特别是,重庆的“特别房产消费税”在可以起到抑制投机作用的同时,在细节上更有引导房地产合理消费的功能。众所周知,中国的房地产市场,既存在住房自有率太高的弊病,还存在住房消费上超越收入的高消费倾向。重庆对200平以上的大房子,或者价格远远高于普通房的“高端房”征收惩罚性的消费税,一方面可以抑制住房的高消费,另一方面也可以引导开发商调整商品房供应结构,更多开发小户型的普通商品房。就此而言,这个政策比单纯征收“暴利税”要高明。就此而言,我对这个举措由衷地投赞成票,并希望通过试点的形式,在全国推而广之。

当然,“特别房产消费税”并不能完全解决高房价的问题,高房价的确是一个非常复杂的问题,甚至不是一个简单的经济学问题,我们不能期待一个措施的出台就可以一劳永逸的解决问题。

当然,重庆的“房产特别消费税”要真正实施,在法律程序上需要国务院的特批,在税率设置等方面还需进一步的调研,但比起很多地方一些隔靴搔痒的做法,重庆在房地产的健康发展方面的确下了很多功夫,想了很多办法,可谓善政。 2100433B

包装物概述

实行从价定率办法计算应纳税额的应税消费品连同包装物销售的,无论包装物是否单独计价,均应并人应税消费品的销售额中缴纳消费税。对于出租出借包装物收取的押金和包装物既作价随同应税消费品销售,又另外收取的押金,因逾期未收回而没收的部分,也应并人应税消费品的销售额中缴纳消费税。此外,自1995年6 月1日起,对酒类产品生产企业销售除啤酒、黄酒以外的其他酒类产品而收取的包装物押金,无论押金是否返还以及会计上如何核算,均应并入酒类产品销售额中,依酒类产品的适用税率征收消费税。根据以上规定,现行会计制度对包装物的有关会计处理方法作了如下规定:

包装物不单独计价

随同产品销售且不单独计价的包装物,其收入随同所销售的产品一起计人产品销售收入。因此,因包装物销售应交的消费税应一同记入“主营业务税金及附加”账户或其他有关税金账户。

包装物单独计价

随同产品销售但单独计价的包装物,其收入记入“其他业务收入”账户。因此,应缴纳的消费税应记人“其他业务支出”账户。

包装物出租、出借

出租、出借的包装物收取的押金,借记“银行存款”账户,贷记“其他应付款”账户;待包装物按期返还而退回包装物押金时,作相反的会计处理;包装物逾期收不回来而将押金没收时,借记“其他应付款”账户,贷记“其他业务收入”、“应交税金—应交增值税(销项税额)”账户;这部分押金收入应缴纳的消费税应相应记人“其他业务支出”账户。

例如,某卷烟厂2004年7月销售甲类卷烟一批,取得销售收入400000元(不含税),另收取包装物押金52 650元,包装物的回收期限为1个月;同时销售乙类卷烟一批,取得收入300 000元(不含税),其中包括随同卷烟销售的包装物的价值50 000元,款项均以银行存款收讫。假定该烟厂对卷烟和包装物分别核算,且销售甲类卷烟的包装物逾期未收回。则该烟厂会计处理如下:

⑴销售甲类卷烟应纳的增值税和消费税:

增值税销项税额=400 000×17%=68000(元)

应纳消费税额=400 000×50 % =200000(元)

销售甲类卷烟而收取的包装物押金不征税。

借:银行存款 520 650

贷:主营业务收入 400 000

其他应付款 52 650

应交税金—应交增值税(销项税额) 68 000

借:主营业务税金及附加 200 000

贷:应交税金—应交消费税 200 000

⑵销售乙类卷烟应纳的增值税和消费税:

增值税销项税额=300 000×17%=51 000(元)

应纳消费税额=300 000 ×40 % =120 000(元)

其中包装物应纳的消费税倾=50.000×40%=20 000(元)

借:银行存款 351 000

贷:主营业务收入 250 000

其他业务收入 50 000

应交税金—应交增值税(销项税额) 51 000

借:主营业务税金及附加 100 000

其他业务支出 20 000

贷:应交税金—应交消费税 120 000

⑶逾期未收回包装物而没收押金时:

增值税销项税额=52650÷(1 17%) × 17%=7 650(元)

应纳消费税额=52650÷ (1 17%)×50%=22500(元)

借:其他应付款 52 650

贷:其他业务收入 45 000

应交税金—应交增值税(销项税额) 7 650

借:其他业务支出 22 500

贷:应交税金—应交消费税 22 500

包装物另收取押金

包装物已作价随同产品销售,但为促使购货人将包装物退回而另外收取的押金,借记“银行存款”账户,贷记“其他应付款”账户;包装物逾期未收回,押金没收,没收的押金应缴纳的消费税,首先自“其他应付款”账户中冲抵,即借记“其他应付款”账户,贷记“应交税金—应交消费税”账户;冲抵后“其他应付款”账户的余额转人“营业外收入”账户。

例如,某公司2004年4月销售应税消费品200吨,每吨不含税销售价格为1000元,随同产品销售并单独计价的包装物200个,不含税单价 300元/个,为促使包装物能够收回,另外每个包装物收取押金23.4元,上述款项均以银行存款收讫。则该公司会计处理如下:

⑴销售应税消费品及包装物,确认收入时:

借:银行存款 308 880

贷:主营业务收入 200 000

其他业务收入 60 000

应交税金—应交增值税(销项税额) 44 200

其他应付款 4 680

⑵计算该消费品应纳的消费税(假定该产品适用的消费税税率为10%)时:

应纳消费税额=(200 000 60 000) ×l0%=26 000(元)

借:主营业务税金及附加20000

其他业务支出6000

贷:应交税金—应交消费税26000

⑶假定包装物的回收期限为3个月,2000年10月未收回包装物而没收押金时:

该押金应纳的增值税销项税额=4 680÷(1 17%) ×17%=680(元)

该押金应纳的消费税额=4680÷ (1 17%)×10%=400(元)

借:其他应付款 4 680

贷:应交税金—应交增值税(销项税额) 680

一应交消费税 400

包装物酒类生产企业

自1995年6月1日起,均应并人酒类产品的销售额中,依酒类产品的适用税率征收消费税。收取押金时记人“其他应付款”账户,包装物所应缴纳的增值税和消费税则应记人“其他业务支出”或“营业费用”账户,即借记“其他业务支出”或“营业费用”账户,贷记“应交税金—应交消费税”账户。

⑴收取押金时:

借:银行存欲 2 340

贷:其他应付款 2 340

⑵计算提取增值税和消费税时:

应纳增值税=2340÷(1 17%) ×17%=340(元)

应纳消费税=2340÷(1 17%) ×25%=500(元)

借:其他业务支出(或营业费用) 840

贷:应交税金—应交增值税(销项税额) 340

—应交消费税 500

- 相关百科

- 相关知识

- 相关专栏

- 液体聚异戊二烯橡胶

- 液体胶

- 液体胶浆

- 液体荧光增白剂

- 液体荧光增白剂产品中尿素含量的测定

- 液体表面张力和接触角的尺度效应

- 液体防弹材料

- 液体静电喷枪

- 液体食品包装用塑料复合膜、袋

- 液体食品包装用纸板

- 液体食品复合软包装材料

- 液体

- 液冷电脑散热器

- 液力传动设计

- 液力制动操纵阀

- 液力联轴节

- 中国石油天然气股份有限公司安全生产管理暂行办法

- 中国石油西南销售分公司施工作业HSE计划书

- 中国石油天然气集团公司关于实施用户满意工程的意见

- 中国石油工程建设公司海外工程项目部安全生产责任制

- 关于石油钻井现场管理和石油工程施工质量关联性思考

- 基于SWOT分析石油管道工程企业市场开发体系建设

- 基于挣值分析方法石油管道工程项目建设进度费用分析

- 基于人工神经网络石油化工工程建设项目管理绩效评价

- 中国海洋石油总公司工程建设常用标准目录

- 中国石油大学远程教育公共社交礼仪线作业

- 中国石油学会物探专业委员会主要学术活动计划

- 有机防冻组分对混凝土液体防冻泵送剂性能的影响英文

- 管道内的液体压力检测讲解

- 石油天然气专业技术工程服务企业安全培训情况

- 中国石油钻井工程造价技术体系建立与管理系统开发及应用

- 中国石油大学石油研修大厦给排水与暖通工程监理实施细则