现代企业会计分录大全

现代企业会计分录大全基本信息

| 书 名 | 现代企业会计分录大全 [1] | 出版社 | 东北大学出版社 |

|---|---|---|---|

| 出版时间 | 1997年01月 | 页 数 | 824 页 |

| 定 价 | 33.00 | 装 帧 | 平装 |

| ISBN | 9787810540896 | ||

目 录

第一部分 工业企业

一、有关货币资金科目的会计分录

二、有关结算款项的会计分录

三、有关材料科目的会计分录

四、有关固定资产科目的会计分录

五、有关无形资产和递延资产科目的会计分录

六、有关生产费用科目的会计分录

七、有关产品科目的会计分录

八、有关对外投资科目的会计分录

九、有关借款科目的会计分录

十、有关所有者权益科目的会计分录

十一、有关财务成果科目的会计分录

十二、有关税金科目的会计分录

第二部分 农业企业

甲、农业企业

一、有关货币资金科目的会计分录

二、有关结算款项科目的会计分录

三、有关材料科目的会计分录

四、有关固定资产科目的会计分录

五、有关无形资产和递延资产科目的会计分录

六、有关产品科目的会计分录

七、有关待处理财产损溢科目的会计分录

八、有关生产费用科目的会计分录

九 有关对外投资科目的会计分录

十、有关借款科目的会计分录

十一、有关所有者权益科目的会计分录

十二 有关财务成果科目的会计分录

乙、家庭农场

一、有关经营资本金科目的会计分录

二、有关负债类科目的会计分录

三、有关现金及存款科目的会计分录

四、有关应收生活垫支款科目的会计分录

五、有关材料科目的会计分录

六、有关产成品科目的会计分录

七、有关畜禽科目的会计分录

八、有关固定资产科目的会计分录

九、有关营业收入科目的会计分录

十、有关营业支出科目的会计分录

十一、有关收益及分配类科目的会计分录

第三部分 商品流通企业

一、有关货币资金科目的会计分录

二、有关结算资金科目的会计分录

三、有关商品流转科目的会计分录

四、有关储备物资科目的会计分录

五、有关固定资产科目的会计分录

六、有关无形资产和递延资产科目的会计分录

七、有关对外投资科目的会计分录

八、有关借款科目的会计分录

九、有关所有者权益科目的会计分录

十、有关财务成果科目的会计分录

第四部分 施工企业

一、有关货币资金科目的会计分录

二、有关结算款项的会计分录

三、有关材料科目的会计分录

四、有关固定资产、其他资产科目的会计分录

五、有关无形资产科目的会计分录

六、有关工程成本费科目的会计分录

七、有关库存产成品科目的会计分录

八、有关对外投资科目的会计分录

九、有关借款科目的会计分录

十、有关所有者权益科目的会计分录

十一、有关财务成果科目的会计分录

十二、有关税金科目的会计分录

第五部分 房地产开发企业

一、有关货币资金科目的会计分录

二、有关结算款项科目的会计分录

三、有关材料科目的会计分录

四、有关固定资产科目的会计分录

五、有关无形资产科目的会计分录

六、有关开发费用科目的会计分录

七、有关开发产品科目的会计分录

八、有关对外投资科目的会计分录

九、有关负债科目的会计分录

十、有关所有者权益科目的会计分录

十一、有关财务成果科目的会计分录

十二、有关应交税金科目的会计分录

第六部分 城建 公用企事业

甲 市政施工企业

一、有关货币资金科目的会计分录

二、有关结算款项科目的会计分录

三、有关材料科目的会计分录

四、有关固定资产科目的会计分录

五、有关临时设施及专项工程支出科目的会计分录

六、有关待处理财产损溢科目的会计分录

七、有关无形资产和递延资产科目的会计分录

八、有关生产费用科目的会计分录

九、有关对外投资科目的会计分录

十、有关负债科目的会计分录

十一、有关所有者权益科目的会计分录

十二、有关财务成果科目的会计分录

十三 有关税金科目的会计分录

乙 煤气行业

一、有关货币资金科目的会计分录

二、有关结算款项科目的会计分录

三、有关材料科目的会计分录

四、有关固定资产科目的会计分录

五、有关无形资产科目的会计分录

六、有关生产费用科目的会计分录

七、有关产品科目的会计分录

八、有关对外投资科目的会计分录

九、有关借款科目的会计分录

十 有关所有者权益科目的会计分录

十一、有关财务成果科目的会计分录

十二 有关税金科目的会计分录

丙 自来水公司

一、有关货币资金科目的会计分录

二、有关结算款项科目的会计分录

三、有关材料科目的会计分录

四、有关固定资产科目的会计分录

五、有关无形资产科目的会计分录

六、有关生产费用科目的会计分录

七、有关产品科目的会计分录

八、有关对外投资科目的会计分录

九、有关借款科目的会计分录

十、有关所有者权益科目的会计分录

十一、有关财务成果科目的会计分录

十二 有关税金科目的会计分录

丁、城市工交企业

一、有关货币资金科目的会计分录

二、有关结算款项科目的会计分录

三、有关材料科目的会计分录

四、有关固定资产科目的会计分录

五、有关无形资产科目的会计分录

六、有关运输成本科目的会计分录

七、有关对外投资科目的会计分录

八、有关借款科目的会计分录

九、有关所有者权益科目的会计分录

十 有关财务成果科目的会计分录

十一、有关税金科目的会计分录

戊、风景园林事业单位(以差额预算管理为主)

一、有关货币资金科目的会计分录

二、有关往来款项科目的会计分录

三、有关材料科目的会计分录

四、有关固定资产科目的会计分录

五、有关领拨经费及周转金科目的会计分录

六、有关支出科目的会计分录

七、有关收入科目的会计分录

八、有关结余科目的会计分录

九、有关应交税金科目的会计分录

第七部分 旅游饮食服务企业

一、有关货币资金科目的会计分录

二、有关结算款项科目的会计分录

三、有关原材料、燃料、低值易耗品、物料用品、库存商品科目的会计分录

四、有关固定资产科目的会计分录

五、有关无形资产和递延资产科目的会计分录

六、有关待摊费用、预提费用科目的会计分录

七、有关对外投资科目的会计分录

八、有关借款科目的会计分录

九、有关所有者权益科目的会计分录

十、有关财务成果科目的会计分录

第八部分 交通运输企业

甲、公路运输

一 有关货币资金科目的会计分录

二、有关结算款项科目的会计分录

三、有关材料、燃料、轮胎、低值易耗品科目的会计分录

四、有关对外投资科目的会计分录

五、有关固定资产科目的会计分录

六、有关无形资产和递延资产科目的会计分录

七、有关预提费用及待摊费用科目的会计分录

八、有关借款科目的会计分录

九、有关所有者权益科目的会计分录

十、有关收入、成本、费用、税金和利润科目的会计分录

乙 水运企业

一、有关货币资金科目的会计分录

二、有关结算款项科目的会计分录

三、有关存货科目的会计分录

四、有关对外投资科目的会计分录

五、有关固定资产科目的会计分录

六、有关无形资产和递延资产科目的会计分录

七、有关借款科目的会计分录

八、有关所有者权益科目的会计分录

九、有关收入、成本、费用、税金和利润科目的会计分录

第九部分 铁路运输企业

一、有关货币资金及应收预付款科目的会计分录

二、有关存货科目的会计分录

三 有关对外投资科目的会计分录

四、有关固定资产、无形资产和递延资产科目的会计分录

五、有关工资及福利费科目的会计分录

六、有关负债科目的会计分录

七、有关所有者权益科目的会计分录

八、有关铁路运输成本费用科目的会计分录

九、有关铁路运输收入与利润科目的会计分录

十、有关铁路工附业生产经营和代办业务科目的会计分录

十一、有关运输进款业务科目的会计分录

第十部分 民航运输企业

一、有关货币资金科目的会计分录

二、有关应收和预付款项科目的会计分录

三、有关器材收发业务科目的会计分录

四、有关生产费用科目的会计分录

五、有关运输票证科目的会计分录

六、有关航空收入科目的会计分录

七、有关固定资产科目的会计分录

八、有关无形资产科目的会计分录

九、有关应交税金科目的会计分录

十、有关财务成果科目的会计分录

第十一部分 邮电通讯企业

一、有关货币资金科目的会计分录

二、有关结算款项科目的会计分录

三、有关存货科目的会计分录

四、有关对外投资科目的会计分录

五 有关固定资产科目的会计分录

六、有关无形资产和递延资产科目的会计分录

七、有关待摊费用、预提费用科目的会计分录

八、有关借款科目的会计分录

九、有关长期负债科目的会计分录

十、有关所有者权益科目的会计分录

十一、有关收入、成本、费用、税金科目的会计分录

十二 有关收支差额及收支差额分配科目的会计分录

第十二部分 对外经济合作企业

一、有关货币资金科目的会计分录

二、有关结算款项科目的会计分录

三、有关存货科目的会计分录

四、在途物资科目的会计分录

五、有关短期债券科目的会计分录

六、有关长期投资科目的会计分录

七、有关固定资产科目的会计分录

八、有关无形资产等科目的会计分录

九、有关借款科目的会计分录

十、有关成本费用科目的会计分录

十一、有关所有者权益科目的会计分录

十二、有关损益科目的会计分录

十三、有关税金科目的会计分录

第十三部分 金融企业

一、有关存贷款业务的会计分录

二、有关货币发行与现金业务的会计分录

三 有关结算业务的会计分录

四、有关国库业务的会计分录

五、有关限额拨款业务的会计分录

六、有关金银业务的会计分录

七、有关金融信托业务的会计分录

八、有关金融调控业务的会计分录

九、有关金融机构业务往来的会计分录

十、有关外汇业务的会计分录

十一、有关对外投资业务的会计分录

十二、有关损益业务的会计分录

第十四部分 保险企业

一、有关货币资金科目的会计分录

二、有关非人身险业务科目的会计分录

三、有关外币业务科目的会计分录

四、有关出口信用保险科目的会计分录

五、有关人身保险业务科目的会计分录

六、有关再保险业务科目的会计分录

七、有关固定资产科目的会计分录

八、有关所有者权益科目的会计分录

九、有关内部往来和委托代理保险业务科目的会计分录

十 有关年度决算科目的会计分录

2100433B

现代企业会计分录大全造价信息

现代企业会计分录大全常见问题

-

施工企业会计分录用银行存款归还长期借款本金200000,利息93400,其中70000利息由专项工程承担,23400利息计入财务费用会计分录如下:借:长期借款200000工程施工70000财务费用23...

-

企业按照税法规定计算应缴的所得税, 记: 借:所得税 500 贷:应交税金——应交所得税 500 ...

-

企业卖废铁屑的收入不是企业的主营业务收入,应该计入“其他业务收入”科目,应填制如下会计分录: 1、一般纳税人 借:银行存款(或应收账款) 贷:其他业务收入 应缴税费—...

现代企业会计分录大全文献

企业会计分录大全

企业会计分录大全

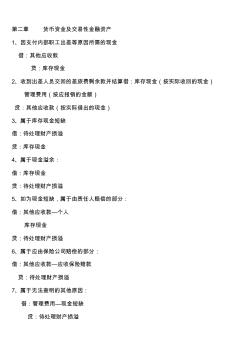

第二章 货币资金及交易性金融资产 1、因支付内部职工出差等原因所需的现金 借:其他应收款 贷:库存现金 2、收到出差人员交回的差旅费剩余款并结算借:库存现金(按实际收回的现金) 管理费用(按应报销的金额) 贷:其他应收款(按实际借出的现金) 3、属于库存现金短缺 借:待处理财产损溢 贷:库存现金 4、属于现金溢余: 借:库存现金 贷:待处理财产损溢 5、如为现金短缺,属于由责任人赔偿的部分: 借:其他应收款—个人 库存现金 贷:待处理财产损溢 6、属于应由保险公司赔偿的部分: 借:其他应收款—应收保险赔款 贷:待处理财产损溢 7、属于无法查明的其他原因: 借:管理费用—现金短缺 贷:待处理财产损溢 8、如为现金溢余,属于应支付给有关人员和单位的: 借:待处理财产损溢 贷:其他应付款—应付现金溢余(××个人或单位) 9、属于无法查明的现金溢余: 借:待处理财产损溢 贷:营业外收入—资产盘盈利

建筑施工企业会计分录大全

建筑施工企业会计分录大全

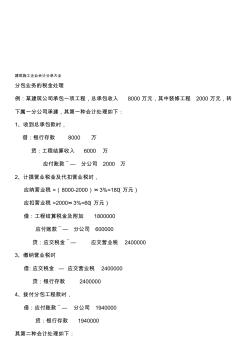

建筑施工企业会计分录大全 分包业务的税金处理 例:某建筑公司承包一项工程,总承包收入 8000万元,其中装修工程 2000万元,转 下属一分公司承建,其第一种会计处理如下: 1、收到总承包款时, 借:银行存款 8000 万 贷:工程结算收入 6000 万 应付账款 ̄— 分公司 2000 万 2、计提营业税金及代扣营业税时, 应纳营业税 =(8000-2000)×3%=180(万元) 应扣营业税 =2000×3%=60(万元) 借:工程结算税金及附加 1800000 应付账款 ̄— 分公司 600000 贷:应交税金 ̄— 应交营业税 2400000 3、缴纳营业税时 借:应交税金 — 应交营业税 2400000 贷:银行存款 2400000 4、拨付分包工程款时, 借:应付账款 ̄— 分公司 1940000

为了准确反映纳税人各时期各种地方税费的计缴情况,统一、规范涉税事项的会计处理,根据财政部颁发的《财务会计制度》和税务机关有关税收征管规定,并参考有关专业人士意见,结合本地区经常发生的实际会计业务,编写了这套《税务会计指引》,纳税人应在发生地方税收涉税事项时,按本税务会计指引进行记账和核算。

会计科目 纳税人应按照《财务会计制度》的规定和有关地方税收涉税事项核算的需要,结合企业实际情况,设置以下会计科目:

科目编号 科目名称

2171 应交税金

217103 应交营业税

217105 应交资源税

217106 应交企业所得税

217107 应交土地增值税

217108 应交城市维护建设税

217109 应交房产税

2171010 应交土地使用税

2171011 应交车船使用税

2171012 应交个人所得税

2176 其他应交款

217601 应交教育费附加

217602 应交文化事业建设基金

217603 应交堤围防护费

5402 主营业务税金及附加

5701 所得税(个人所得税)

纳税人涉税事项的会计处理 主要有以下内容:

一、主营业务收入的税务会计处理

二、非主营业务收入或非经常性的经营收入的税务会计处理

三、企业所得税税务会计处理

四、个人独资企业和合伙企业个人所得税的会计处理

五、代扣代缴税款的税务会计处理

六、其他地方税的税务会计处理

七、屠宰税的税务会计处理

八、其他税务会计处理问题

一、 主营业务收入的税务会计处理

主营业务,是指纳税人主要以交通运输、建筑施工、房地产开发、金融保险、邮电通信、文化体育、娱乐、旅游、饮食、服务等行业为本企业主要经营项目的业务,以及以开采、生产、经营资源税应税产品为主要经营项目的业务。

营业务税金及附加,是指企业在取得上述主营业务收入时应缴纳的营业税、资源税、城市维护建设税、房地产开发企业的土地增值税、教育费附加、文化事业建设基金等。

企业兼营上述业务,会计处理是单独核算兼营业务收入和成本的,其发生的有关税费,按主营业务税金及附加进行税务会计处理。不能单独核算兼营业务收入和成本的,其发生的收入、成本和有关税费按其他业务收入和支出进行税务会计处理。

增值税纳税人缴纳的城市维护建设税、教育费附加按主营业务税金及附加进行税务会计处理。

企业以预收帐款、分期收款方式销售商品(产品)、销售不动产、转让土地使用权、提供劳务,建筑施工企业预收工程费,应按《财务会计制度》和税法规定确定收入的实现,并按规定及时计缴税款。

会计分录

借:营业税金及附加

贷:应交税费--应交营业税

--应交土地增值税

--应交城市维护建设税

贷:其他应交款--应交教育费附加

--应交文化事业建设基金

(二)缴纳税金和附加时,编制会计分录

借:应交税费--应交营业税

--应交资源税

--应交土地增值税

--应交城市维护建设税

借:其他应交款--应交教育费附加

--应交文化事业建设基金

贷:银行存款

(三)资源税纳税人在采购、生产、销售环节的税务会计处理:

1.收购未税矿产品时,编制会计分录

借:材料采购

贷:应交税费--应交资源税

2.自产自用应征资源税产品,在移送使用时,编制会计分录

借:生产成本、制造费用等科目

贷:应交税费--应交资源税

3.取得销售应征资源税产品的收入时,编制会计分录

借:产品销售税金及附加

贷:应交税费--应交资源税

4.缴纳税款时,编制会计分录

借:应交税费--应交资源税

贷:银行存款

(四)主营房地产业务企业土地增值税的会计处理

税法规定,对主营房地产业务的企业,在房地产项目开发中,已发生的不动产销售收入和收到房地产的预收帐款时,按规定预征土地增值税,项目完全开发完成后再进行清算。标准住宅预征率为1%,别墅和豪华住宅预征率为3%。

1.发生销售不动产和收到预收帐款时,按预征率计算出应缴土地增值税时,编制会计分录

借:营业税金及附加

贷:应交税费--应交土地增值税

预缴税款时,编制会计分录

借:应交税费--应交土地增值税

贷:银行存款

2.项目竣工结算,按土地增值税的规定计算出实际应缴纳的土地增值税时,对比已预提的土地增值税,并进行调整。

(1)预提数大于实际数时,编制会计分录

借:营业务税金及附加(红字,差额)

贷:应交税费--应交土地增值税(红字,差额)

反之,编制会计分录

借:营业务税金及附加(蓝字,差额)

贷:应交税费--应交土地增值税(蓝字,差额)

调整后的贷方发生额与借方发生额对比的差额,作为办理退补税款的依据。

(2)缴纳税款时,编制会计分录

借:应交税费--应交土地增值税

贷:银行存款

(3)税务机关退还税款时,编制会计分录

借:银行存款

贷:应交税费--应交土地增值税

二、非主营业务收入或非经常性的经营收入的税务会计处理

(一)企业转让无形资产、土地使用权、取得租赁收入,记入“其他业务收入”科目核算,其发生的成本费用,以及计算提取的营业税等税费记入“其他业务支出”科目核算。

1.取得其他业务收入计算应交税金及附加时,编制会计分录

借:其他业务支出

贷:应交税费--应交营业税

--应交土地增值税

--应交城市维护建设税

贷:其他应交款--应交教育费附加

2.缴纳税金和附加时,编制会计分录

借:应交税费--应交营业税

--应交土地增值税

--应交城市维护建设税

借:其他应交款--应交教育费附加

贷:银行存款

(二)销售不动产的会计处理

除房地产开发企业以外的其他纳税人,销售不动产属于非主营业务收入,通过“固定资产清理”科目核算销售不动产应缴纳的营业税等税费。

1.取得销售不动产属收入时,编制会计分录

借:固定资产清理

贷:应交税费--应交营业税

--应交土地增值税

--应交城市维护建设税

贷:其他应交款--应交教育费附加

2.缴纳税金和附加时,编制会计分录

借:应交税费--应交营业税

--应交土地增值税

--应交城市维护建设税

借:其他应交款--应交教育费附加

贷:银行存款

三、企业所得税税务会计处理

(一)根据《企业所得税暂行条例》的规定,企业所得税按年计算,分月或分季预缴。按月(季)预缴、年终汇算清缴所得税的会计处理如下:

1.按月或按季计算应预缴所得税额和缴纳所得税时,编制会计分录

借:所得税

贷:应交税费--应交企业所得税

借:应交税费--应交企业所得税

贷:银行存款

2.年终按自报应纳税所得额进行年度汇算清缴时,计算出全年应纳所得税额,减去已预缴税额后为应补税额时,编制会计分录

借:所得税

贷:应交税费--应交企业所得税

3.根据税法规定,乡镇企业经税务机关审核批准,准予在应缴纳所得税额中扣除10%作为补助社会性支出。计提“补助社会性支出”时,编制会计分录

借:应交税费--应交企业所得税

贷:其他应交款--补助社会性支出

非乡镇企业不需要作该项会计处理。

4.缴纳年终汇算清应缴税款时,编制会计分录

借:应交税费--应交企业所得税

贷:银行存款

5.年度汇算清缴,计算出全年应纳所得税额少于已预缴税额,其差额为多缴所得税额,在未退还多缴税款时,编制会计分录

借:其他应收款--应收多缴所得税款

贷:所得税

经税务机关审核批准退还多缴税款时,编制会计分录

借:银行存款

贷:其他应收款--应收多缴所得税款

对多缴所得税额不办理退税,用以抵缴下年度预缴所得税时,在下年度编制会计分录

借:所得税

贷:其他应收款--应收多缴所得税款

(二)企业对外投资收益和从联营企业分回税后利润计算补缴所得税的税务会计处理。

按照税法规定,企业对外投资收益和从联营企业分回税后利润,如投资方企业所得税税率高于被投资企业或联营企业的,投资方企业分回的税后利润应按规定补缴所得税。其会计处理如下:

1.根据企业所得税有关政策规定,在确认投资收益或应分得联营企业税后利润后,计算出投资收益或联营企业分回的税后利润应补缴的企业所得税额并缴纳时,编制会计分录

借:所得税

贷:应交税费--应交企业所得税

借:应交税费--应交企业所得税

贷:银行存款

(三)上述会计处理完成后,将“所得税”借方余额结转“本年利润”时,编制会计分录

借:本年利润

贷:所得税

“所得税”科目年终无余额。

(四)所得税减免的会计处理

企业所得税的减免分为法定减免和政策性减免。法定减免是根据税法规定公布的减免政策,不需办理审批手续,纳税人就可以直接享受政策优惠,其免税所得不需要计算应纳税款,直接结转本年利润,不作税务会计处理。政策性减免是根据税法规定,由符合减免所得税条件的纳税人提出申请,经税务机关按规定的程序审批后才可以享受减免税的优惠政策。政策性减免的税款,实行先征后退的原则。在计缴所得税时,按上述有关会计处理编制会计分录,接到税务机关减免税的批复后,申请办理退税,收到退税款时,编制会计分录

借:银行存款

贷:应交税费--应交企业所得税

将退还的所得税款转入资本公积:

借:应交税费--应交企业所得税

贷:资本公积

(五)对以前年度损益调整事项的会计处理:

如果上年度年终结帐后,于本年度发现上年度所得税计算有误,应通过损益科目“以前年度损益调整”进行会计处理。

“以前年度损益调整”科目的借方发生额,反映企业以前年度多计收益、少计费用而调整的本年度损益数额;贷方发生额反映企业以前年度少计收益、多计费用而需调整的本年度损益数额。根据税法规定,纳税人在纳税年度内应计未计、应提未提的扣除项目,在规定的纳税申报期后发现的,不得转移以后年度补扣。但多计多提费用和支出,应予以调整。

1. 企业发现上年度多计多提费用、少计收益时,编制会计分录

借:利润分配--未分配利润

贷:以前年度损益调整

2.本年末进行结帐时,编制会计分录

借:以前年度损益调整

贷:本年利润

(六)企业清算的所得税的会计处理:

清算是指由于企业破产、解散或者被撤销,正常的经营活动终止,依照法定的程序收回债权、清偿债务,分配剩余财产的行为。按照税法规定,纳税人依法进行清算时,其清算所得,应当按规定缴纳企业所得税。

1.对清算所得计算应缴所得税和缴纳税时,编制会计分录

借:所得税

贷:应交税费--应交企业所得税

借:应交税费--应交企业所得税

贷:银行存款

2.将所得税结转清算所得时,编制会计分录

借:清算所得/ 贷:所得税

(七)采用“应付税款法”进行纳税调整的会计处理:

1.对永久性差异的纳税调整的会计处理。永久性差异是指按照税法规定的不能计入损益的项目在会计上计入损益,从而导致了会计利润与按税法计算的应纳税所得额不一致而产生的差异。

按照调增的永久性差异的所得额计算出应缴所得税时,编制会计分录

借:所得税

贷:应交税费--应交企业所得税

期未结转企业所得税时:

借:本年利润

贷:所得税

2. 对时间性差异的纳税调整的会计处理。时间性差异是指由于收入项目或支出项目在会计上计入损益的时间和税法规定不一致所形成的差异。

按当期应调整的时间性差异的所得额,计算出应缴所得税时,编制会计分录

借:所得税

贷:应交税费--应交企业所得税

期未结转企业所得税时,编制会计分录

借:本年利润

贷:所得税

(八)采用“纳税影响会计法”进行纳税调整的会计处理:

1.对永久性差异纳税调整的会计处理,按照调增的永久性差异的所得额计算出应缴纳所得税时,编制会计分录

借:所得税

贷:应交税费--应交所得税

期未结转所得税时,编制会计分录

借:本年利润

贷:所得税

2.对时间性差异纳税调整的会计处理。将调增的时间性差异的所得额加上未调整前的利润总额计算出应缴纳的所得税与未调整前的利润总额计算出的所得税对比,将本期的差异额在“递延税款”科目中分期递延和分配,到发生相反方向影响时,再进行相反方向的转销,直到递延税款全部递延和转销完毕。当当期调增的时间性差异的所得额加上未调整前利润总额计算出应缴所得税大于未调整前的利润总额计算出的所得税时,编制会计分录

借:所得税

借:递延税款

贷:应交税费--应交企业所得税

反之,编制会计分录

借:所得税

贷:应交税费--应交企业所得税

贷:递延税款

期未结转所得税时:

借:本年利润

贷:所得税

四、个人独资企业和合伙企业个人所得税的会计处理:

个人独资企业和合伙企业投资者个人所得税的会计处理,与企业所得税的会计处理基本相同。

(一)企业缴纳经营所得个人所得税使用“所得税”科目和“应交税金--应交个人所得税”科目;

(二)个人投资者按月支取个人收入不再在“应付工资”科目处理(即不再进入成本,年度申报也就不需要对该项目作税收调整),改按以下方法进行会计处理:

支付时,编制会计分录

借:其他应收款--预付普通股股利(按投资者个人设置明细帐)

贷:银行存款(或现金)

年度终了进行利润分配时,编制会计分录

借:利润分配--应付普通股股利(按投资者个人设置明细帐)

贷:其他应收款--预付普通股股利

五、代扣代缴税款的税务会计处理:

(一)代扣代缴营业税的会计处理:

根据税法规定,建筑施工企业对分包单位进行分包工程结算时,或境外企业向境内企业提供劳务,在支付劳务费用时,必须履行代扣代缴营业税的义务。

1.扣缴义务人在计算应代扣营业税并缴纳时,编制会计分录

借:应付帐款--×××单位

贷:应交税费--应交营业税

借:应交税费--应交营业税

贷:银行存款

(二)代扣代缴个人所得税的会计处理:

1.代扣代缴本企业员工工资薪金个人所得税时,编制会计分录

借:应付工资

贷:其他应付款--代扣个人所得税

借:其他应付款--代扣个人所得税

贷:银行存款

2.代扣代缴承包承租所得、股息、红利所得个人所得税,查帐计征和带征企业其会计处理相同。代扣代缴时,编制会计分录

借:利润分配--未分配利润

贷:其他应付款--代扣个人所得税

借:其他应付款--代扣个人所得税

贷:银行存款

3.支付个人劳务所得代扣代缴个人所得税时,编制会计分录

借:有关成本费用科目

贷:其他应付款--代扣个人所得税

贷:银行存款(或现金)

借:其他应付款--代扣个人所得税

贷:银行存款

4.支付内部职工集资利息代扣代缴个人所得税时,编制会计分录

借:财务费用

贷:其他应付款--代扣个人所得税

贷:银行存款(或现金)

借:其他应付款--代扣个人所得税

贷:银行存款

六、其他地方税的税务会计处理: (一)企业缴纳自有自用房地产的房产税、土地使用税,缴纳自有自用车船的车船使用税,缴纳的印花税在有关费用科目核算。计算并缴纳税款时,编制会计分录

借:管理费用--有关明细科目

贷:应交税费--房产税

--土地使用税

--车船使用税

--印花税

(或应交税金--其他地方税税金)

借:应交税费--房产税

--土地使用税

--车船使用税

--印花税

(或应交税费--其他地方税税金)

贷:银行存款

七、屠宰税的税务会计处理: (一)企业屠宰应税性畜用作食品加工的原材料时,其应交屠宰税计入原材料,编制会计分录

借:原材料(或材料采购)

贷:银行存款、现金

(二)企业屠宰应税性畜自食时,其应交屠宰税由职工福利费支付,编制会计分录

借:应付福利费

贷:银行存款(或现金)

(三)屠宰场屠宰应税性畜代征屠宰税的会计处理:

向纳税人代征时,编制会计分录

借:银行存款(专户存储) /贷:其他应交款--代征屠宰税

解缴税款时,编制会计分录

借:其他应交款--代征屠宰税 贷:银行存款(专户存储)

八、其他税务会计处理问题:

(一)滞纳金、违章罚款和罚金的会计处理:

对各项税收的滞纳金、罚款以及违法经营的罚款、罚金和被没收财物的损失等,不得在税前扣除。发生缴纳滞纳金、罚款、罚金等项目时,编制会计分录

借:利润分配--未分配利润 贷:银行存款

(二)企业全部负担或部分负担企业员工个人所得税的会计处理:

对企业全部负担或部分负担员工的个人所得税款,或由于企业没有履行代扣代缴义务,税务部门查补的由扣缴单位负担的个人所得税款,不得在税前扣除。在发生时,编制会计分录

借:利润分配--未分配利润

贷:银行存款

(三)国家税务局查补增值税、消费税、不予抵扣进项税额补征增值税,而附征的城建税、教育费附加,不分所属时期,均在实际缴纳年度记账。

借:营业务税金及附加、其他业务支出等科目

贷:应交税费--应交城建税

贷:其他应交款--应交教育费附加

(四)地方税务局查补的营业税而附征的城建税、教育费附加应分别处理。

(1)已在查增利润中抵减了应补征的城建税、教育费附加后,再计算补缴所得税时,编制会计分录

借:利润分配--未分配利润

贷:应交税费--应交城建税

贷:其他应交款--应交教育费附加

(2)如果无查增利润,只是查增营业税而附征的城建税、教育费附加的,则不分所属时期,均在实际缴纳年度记账。编制会计分录

借:主营业务税金及附加、其他业务支出等科目

贷:应交税金--应交城建税 贷:其他应交款--应交教育费附加

(五)自查发现因少提增值税、消费税、营业税而附加的城建税、教育费附加,在补提时不分所属时期统一在补提年度记账。编制会计分录

借:营业务税金及附加、其他业务支出等科目

贷:应交税费--应交城建税

贷:其他应交款--应交教育费附加

根据会计分录涉及账户的多少,可以分为简单分录和复合分录。

简单分录是指只涉及两个账户的会计分录,即一借一贷的会计分录;

复合分录是指涉及两个(不包括两个)以上账户的会计分录

会计分录不同于记账凭证:

记账凭证要求要素齐全,并有严格的审核与编制程序,而会计分录则只是表明记账凭证中应借应贷的科目与金额,是记账凭证的最简化形式。会计分录通常只是为了讲解方便而出现在书本之中,在会计实务中是很少出现会计分录的

- 相关百科

- 相关知识

- 相关专栏

- 现代企业招聘全案

- 现代企业班组管理

- 现代企业管理的十大核心思想

- 现代企业管理知识

- 现代会计结构论

- 现代内部审计实务

- 现代内部审计

- 现代冶金分析测试技术

- 现代冶金

- 现代制造技术英语实用教程

- 现代功能材料

- 现代加工技术(英文版)

- 现代包装设计理论与方法

- 现代卫厨(中国)有限公司

- 现代厨房电器使用与维修

- 现代发电设备

- 中国运用现代集成制造技术改造传统产业的经验和前景

- 水资源现代化管理

- 中国制冷空调设备维修安装企业资质等级认证评审公示

- 云、贵、川、渝2010年水泥淘汰落后产能企业名单

- 中国施工企业管理协会关于召开第二十二次年会的通知

- 正泰电器牢抓标准建设通过国家4A级标准化企业复审

- 中国徽派古典园林在现代医院景观设计中的影响及运用

- 在材料课程教学改革中应用现代教育技术与实践

- 增城区农村小型工程建设项目施工企业库房屋建筑工程

- 营改增背景下建筑企业财务管理所受影响及应对策略

- 宜昌市龙盘湖26区企业会所基坑土石方开挖施工方案

- 优化设备管理实现企业节能降耗体系的构建与实施

- 在企业竞争中要加强对“灰色信息”的反收集知识交流

- 增强现代水利意识 进一步推进节水灌溉事业的发展

- 云南润水工程项目管理有限公司企业信用报告-天眼查

- 中安协资[2011]2号安防工程企业资质评定标准