房地产税法之国际比较图书目录

第一章 财产税总论:应税、免税与估价

第一节 财产税简介

第二节 财产税的应税

第三节 财产税的免税

第二章 中国房地产税法的现行规定

第一节 复杂的房地产交易

第二节 复杂的房地产税制

第三节 买卖房屋的相关税费——以广州市为例

第三章 房地产交易的增值税立法

第一节 未来房地产交易的主体税种——增值税

第二节 房地产交易的国际增值税立法

第三节 中国房地产交易纳入增值税处理的理论框架

第四节 结论

第四章 中国的物业税立法

第一节 物业税的国际立法争论

第二节 物业税与量能课税

第三节 物业税估价——考察加拿大的实践

第五章 中国房地产免税法律问题检讨

第一节 中国房地产的国内税法整合

第二节 中国房地产免税的现状考察

第三节 中国房地产免税的一般规则

第四节 中国房地产免税的制度检讨与完善

第六章 美国财产税概要

第一节 概述

第二节 美国财产税应税体系

第七章 美国佛罗里达州财产税法

第一节 概要

第二

房地产税法之国际比较造价信息

本书共十二章节,本书给供相关专业人员参考使用。

房地产税法之国际比较图书目录常见问题

-

影响亿万中国人的房地产税,有了最新进展。3月11日下午,十三届全国人大一次会议听取全国人大常委会委员长关于全国人民代表大会常务委员会工作的报告。报告谈到今后一年工作时提出,研究制定房地产税法。这是本次...

-

房地产税法草案由全国人大常委会的有关工作机构会同国务院的有关部门研究起草,条件成熟时会依法提请审议。环境保护税法草案由国务院有关部门起草,在条件成熟的时候,会由国务院依法向全国人大常委会提请审议。

-

第2版前言第1版前言第1章 土方工程1.1 土的分类与工程性质1.2 场地平整、土方量计算与土方调配1.3 基坑土方开挖准备与降排水1.4 基坑边坡与坑壁支护1.5 土方工程的机械化施工复习思考题第2...

房地产税法之国际比较图书目录文献

电厂图书目录

电厂图书目录

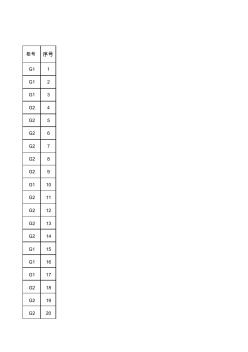

柜号 序号 G1 1 G1 2 G1 3 G2 4 G2 5 G2 6 G2 7 G2 8 G2 9 G1 10 G2 11 G2 12 G2 13 G2 14 G1 15 G1 16 G1 17 G2 18 G2 19 G2 20 G1 21 G3 22 G3 23 G3 24 G3 25 G3 26 G3 27 G1 28 G1 29 G3 30 G3 31 G2 32 G2 33 G2 34 G2 35 G2 36 G2 37 G2 38 下右 39 下右 40 下右 41 下右 42 下右 43 下右 44 下右 45 下右 46 下右 47 下右 48 下右 49 下右 50 下右 51 下右 52 下右 53 下左 54 下左 55 下左 56 下左 57 下左 58 下左 59 下左 60 下左 61 下左 62 下左 63 下左 64 下左 65 下左 66 下左 67 下

工程常用图书目录

工程常用图书目录

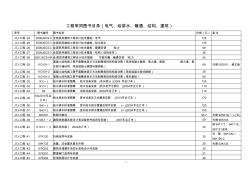

1 工程常用图书目录(电气、给排水、暖通、结构、建筑) 序号 图书编号 图书名称 价格(元) 备注 JTJ-工程 -24 2009JSCS-5 全国民用建筑工程设计技术措施-电气 128 JTJ-工程 -25 2009JSCS-3 全国民用建筑工程设计技术措施-给水排水 136 JTJ-工程 -26 2009JSCS-4 全国民用建筑工程设计技术措施-暖通空调 ?动力 98 JTJ-工程 -27 2009JSCS-2 全国民用建筑工程设计技术措施-结构(结构体系) 48 JTJ-工程 -28 2007JSCS-KR 全国民用建筑工程设计技术措施 节能专篇-暖通空调 ?动力 54 JTJ-工程 -29 11G101-1 混凝土结构施工图平面整体表示方法制图规则和构造详图(现浇混凝土框架、剪力墙、框架 -剪力墙、框 支剪力墙结构、现浇混凝土楼面与屋面板) 69 代替 00G101

《房地产税法之国际比较:应税、免税与估价》主要内容包括:财产税简介、财产税的应税、财产税的免税、中国房地产税法的现行规定、复杂的房地产交易、复杂的房地产税制、买卖房屋的相关税费--以广州市为例、未来房地产交易的主体税种--增值税、房地产交易的国际增值税立法、中国房地产交易纳入增值税处理的理论框架、中国的物业税立法、物业税的国际立法争论、物业税与量能课税、物业税估价--考察加拿大的实践、中国房地产免税法律问题检讨、中国房地产的国内税法整合、中国房地产免税的现状考察、中国房地产免税的一般规则、中国房地产免税的制度检讨与完善等。

建筑与房地产增值税法国际比较内容简介

《建筑与房地产增值税法国际比较》着重研究了我国建筑、房地产增值税法与西方发达国家增值税法的异同,分析了优劣,为我国增值税法的修订与完善提供了可贵的的资料和见解。有一定的社会价值和市场经济价值。

建筑与房地产增值税法国际比较作者简介

杨小强,博士,中山大学法学院税法教授,中山大学税收与财税法研究中心主任。1995年起至今在中山大学法学院担任助教、讲师、副教授、教授。2006年选拔至最高人民法院工作,不久,返校任教。2008年4月始,受全国人大常委会预算工作委员会与财政部委托,作为核心成员参与《中华人民共和国增值税法(专家稿)》的起草工作。长期担任中山大学管理学院MBA、EMBA、MPACC“企业与法律”主讲教授。2009年始担任国际财政文献局(IBFD)的著名增值税杂志International VAT Monitor的国家通讯员。2012年起担任广东省地方税务局法律顾问。长期担任广东省国家税务局培训教授。2013年起担任广州市国家税务局特约研究员。2013年12月起,担任中山大学税收与财税法研究中心主任。

第一章广东省建筑业企业“营业税改征增值税”调研报告

第一节概述

第二节建筑业“营改增”分析

第三节非“营改增”引起的相关问题分析

第四节总结与建议

第二章房地产交易如何从营业税纳入到增值税

第一节未来房地产交易的主体税种——增值税

第二节房地产交易的国际增值税立法

第三节中国房地产交易纳入增值税处理的理论框架

第三章英国建筑业增值税法

第一节增值税法概述

第二节建筑劳务应税规定

第三节建筑材料应税规定

第四节增值税关于建筑业的特别规定

第五节进项税与销项税的分摊计算

第四章英国不动产增值税法

第一节增值税关于不动产的一般规定

第二节不动产交易应税规定

第三节不动产的选择应税

第四节资本货物方案

第五节持续经营业务的转让

第五章新加坡建筑业商品与服务税法

第一节商品与服务税法概述

第二节应税时点与部分免税的进项抵扣

第三节商品与服务税法关于建筑业之规定

第六章新加坡不动产商品与服务税法

第一节商品与服务税法关于不动产的一般规定

第二节不动产开发商应税规定

第三节不动产持有者的应税规定

第四节不动产经纪人的应税规定

第五节土地交易的应税规定

第七章爱尔兰税制与建筑业

第一节爱尔兰增值税概述

第二节相关契税与印花税

第三节建筑业与增值税

第八章爱尔兰不动产与增值税

第一节不动产给付新体系

第二节不动产租赁新体系

第三节资本货物计划

第四节资本货物计划其他调整额

第五节过渡性不动产和过渡性租赁的增值税处理

第六节非商业用途的不动产

第七节不动产增值税与先租后买方案

第九章澳大利亚税制与建筑业

第一节澳大利亚税务概述

第二节建筑业税务

第十章澳大利亚不动产和商品与服务税

第一节澳大利亚不动产

第二节住宅不动产与商业住宅不动产的区分

第三节按利计征方案

第四节不动产的其他规定

参考文献2100433B

- 相关百科

- 相关知识

- 相关专栏

- 房地产管理学

- 房地产经纪人-卫考宝典

- 《房地产经纪人》2010版图书

- 房地产经纪基础命题点全面解读

- 房地产经纪服务理论与应用

- 房地产经纪概论

- 房地产经纪概论考点分析与实战精练

- 房地产经纪概论考试攻略

- 房地产经纪概论2

- 《房地产经纪相关知识》

- 房地产经纪相关知识

- 房地产经营管理人员

- 房地产经营管理教材新系:房地产金融与投资概论

- 房地产自营投资

- 房地产行业物权法适用手册

- 房地产行纪

- 怡达快速电梯SCORE项目获国际劳工组织高度评价

- 圆形隧道反向曲线隧道中心线两种偏移计算方法的比较

- 中国房地产投资信托基金(REITs)发展模式探索

- 无锡市房地产市场报告

- 智能建筑综合能耗分析评估系统之管理平台设计与应用

- 中国国际太阳能光伏建筑一体化技术发展

- 中国对美国出口的商品结构、比较优势及其稳定性分析

- 中国人民建设银行房地产信贷部职工住房抵押贷款合同

- 中国哈尔滨国际水处理给排水设备及泵阀管道展会概况

- 中国国际城市市政工程机械建筑机械及施工车辆展览会

- 中国机床行业第一项原创检测国际标准制订

- 中华人民共和国国家标准之居室空气中甲醛的卫生标准

- 在房地产开发中如何运用法律防范可能发生的违约行为

- 在国际工程竞标中运用定价策略与创造产品差别的实践

- 峪道河灌区节水改造管道输水与渠道输水方案比较分析

- 中国国际航空公司北京市内货运中心框架梁预应力施工