东华能源[002221]

东华能源[002221]造价信息

东华能源[002221]常见问题

-

这个,是表示222.1535*1000等于222000块?不是吧

是这样的啊你这个工程量应该是222.1535/5.1=43.56m3这样是没有错的

-

有12S522,,S01-2012-222,,08SS704

查收吧,给我点个赞,或给个好评。

-

人家的版本程序比你的高升级你的版本才可以打开的

东华能源[002221]文献

内蒙古东华能源公司1.20Mt/a甲醇项目在鄂尔多斯开工

内蒙古东华能源公司1.20Mt/a甲醇项目在鄂尔多斯开工

内蒙古东华能源有限责任公司1.20Mt/a甲醇项目的一期工程开工仪式在鄂尔多斯市准格尔旗举行。内蒙古东华能源有限责任公司是由内蒙古伊东煤炭集团有限责任公司和内蒙古西蒙科工贸集团有限公司共同组建成立的。2008年12月,鄂尔多斯市、准格尔旗与东华能源有限责任公司就煤化工及石岩沟煤田一体化项目的开发举行了签字仪式,该项目总投资95亿元,今年计划投资20亿元。

物业公司投标书(20200917222822)

物业公司投标书(20200917222822)

广西职业培训网 www.gxpx.cn X X 公司 标 书 项目名称 :X X X X X X X X 年 月 日 标 书 总 目 录 第一部分:投标书 ⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯ 一 、 投 标 书 ⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯ 二 、 投 标 申 请 单 位 概 况 ⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯ 三 、 授 权 书 ⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯ 四 、 投 标 报 价 ⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯ 五 、 报 价 说 明 与 建 议 ⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯ 广西职业培训网 www.gxpx.cn 六 、优 惠 条件 ⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯ 第二部分:综合说明 ⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯⋯ 一 、 承 建 该 工 程 的 指 导 思 想 及 目 标 ⋯⋯⋯⋯⋯⋯ 二 、 承 建 该 工 程 的 有 利 条 件 及 优 势 , , ⋯⋯⋯⋯ 三 、 工 程 工 期 目

东华能源(002221.SZ):仓储物流做两翼,PDH-PP齐发力,打造液化气贸易及深加工龙头

2017-02-13王凤华联讯研究

投资要点:

1、“仓储+物流+PDH+PP”模式形成,公司稳坐液化气及深加工龙头地位

公司专注于液化气贸易、销售和深加工,在张家港、太仓、宁波拥有三大生产储运基地,正在筹建曹妃甸基地,远期周转能力能够达到千万吨级别。此外,公司先后租赁液化气船22艘,共计110万吨运力。且公司丙烷脱氢制丙烯(PDH)产能126万吨/年,占全国27.6%,并配套下游聚丙烯(PP),已形成“仓储+物流+PDH+PP”模式形成,稳坐液化气及深加工龙头地位。

2、我国液化气仍存需求缺口,进口量增价跌,公司进口列全国首位

近六年我国液化气产量、消费量年均复合增长分别为9.95%和15.69%,到2016年我国液化气产量3503.9万吨,表观消费量达4984.1万吨,对外依存度攀升至29.70%。液化气工业用途消费大幅提升,占比从2005年23%涨到2015年32%,而PDH的快速发展是重要因素。

2016年我国液化气进口量达1612万吨,而进口均价从905美元/吨大幅下降至380美元/吨。公司进口量282万吨,占比17.49%,排名第一。由于北美页岩气大规模开发带来大量优质廉价丙烷,2015年从美国进口丙烷数量达269.4万吨,占进口总量31.5%。

3、油价中枢上移,PDH竞争力显现,公司及时切入“PDH-PP”产业

全球丙烯供需稳增,到2020年产量和消费将达到1.2亿吨,PDH产能份额将由目前的5%提高至13%左右。“十三五”末,我国丙烯当量需求与产量之差约350万吨,PDH产能占比有望达到18%。

随着油价中枢上移,PDH相对于石脑油裂解制烯烃吨成本节省超1000元,具有较强的竞争力。2016年以来,“丙烯-1.2*丙烷”价差从年初近400元/吨上涨至目前2170元/吨,年中价差一度达到近4000元/吨,PDH盈利大幅增强。此外,公司现有及规划中的PDH项目均配套下游PP,产业链延长将更加有利于竞争力提升。

4、盈利预测及估值

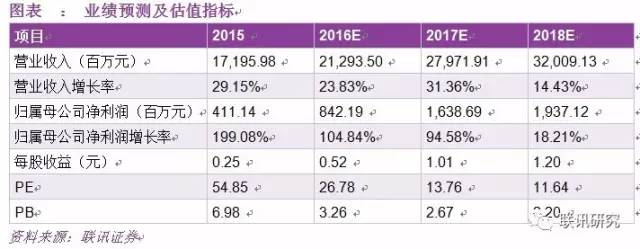

预计2016/2017/2018年公司归母净利润为8.42/16.39/19.37亿元,EPS为0.52/1.01/1.20元,对应最新收盘价PE为27/14/12倍。结合相对估值,给予公司2017年合理估值21倍,对应股价21.21元,仍有51.39%上行空间,首次覆盖给予买入评级。

5、风险提示

北美页岩油气产业不及预期、原料和产品价格大幅波动。

一、深耕液化气贸易,发力液化气深加工

公司成立于1996年,自成立以来一直专注于烷烃资源的贸易、销售和深加工,大力发展清洁能源、新材料产业,打造国内最大的烷烃资源综合运营商。公司业务范围包括烷烃资源国际国内贸易、化工仓储,终端零售及烷烃深加工等。公司在新加坡设有国际贸易公司,负责国际液化气资源的锁定和采购;在张家港、太仓、宁波拥有三大生产储运基地,正在筹建曹妃甸基地,定位于领先的液化气供应商和聚烯烃生产商。此外,在江浙沪皖等地拥有众多子公司,经营汽车改装、加气站和钢瓶零售等终端业务。

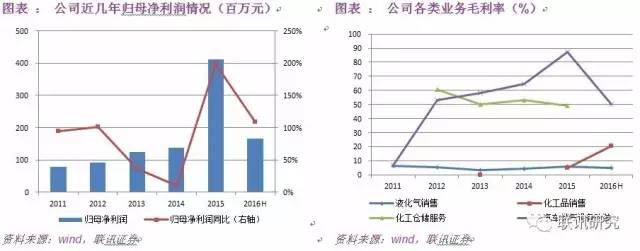

公司近几年营业收入持续增长,2011年营业收入34.80亿元,到2015年营业收入为171.96亿元,年均复合增长率为49.09%。2011年归母净利润为0.79亿元,到2015年归母净利润为4.11亿元,年均复合增长率为51.03%。

从各类业务发展来看,目前,公司液化气销售占比超90%,但液化气深加工业务增速快、潜力大。公司进入液化气深加工,即PDH及聚烯烃领域后,2015年PDH装置投产,公司化工品销售业务快速增长,当年化工品营业收入为7096万元,到2016年上半年营业收入达8.44亿元,化工品毛利占全部毛利的比重从0.36%上升到32.28%,毛利率也从5.06%增长到20.73%。

二、我国液化气需求缺口扩大,进口量猛增,公司贸易龙头地位凸显

(一)近六年我国液化气产量、消费量年均复合增长分别为9.95%和15.69%,对外依存度攀升至29.70%

随着国内新增炼油能力的释放、催化裂化加工能力的增长以及大型乙烯装置的陆续投产,国内液化气供应量自2010年重回上升轨道。2011年我国液化气产量2180.86万吨,到2016年全年液化气产量达3503.90万吨,2011~2016年年均复合增长率为9.95%。

在液化气消费方面,由于天然气等替代燃料的发展,燃料用途的液化气增长趋缓,而液化气深加工快速发展则驱动液化气消费量快速增长。2011年我国液化气表观消费量2404.67万吨,2015年达3999.09万吨,2016年全年液化气表观消费量达4984.10万吨,2011~2016年年均复合增长率为15.69%。对外依存度从2011年的9.31%上升到2016年的29.70%。

(二)液化气消费结构向工业领域倾斜,尤其是丙烷脱氢领域

在消费结构方面,我国液化气主要下游消费领域包括民用、工业(包括化工原料)和交通运输等。受国内城市天然气管网快速建设及居民使用能源的方式转变影响,城市民用液化气市场逐渐被天然气和电力替代,民用液化气需求呈现萎缩。但随着农村家庭人均收入提高,农村民用液化气需求继续保持增长态势,一定程度缓解民用液化气被替代。另外,PDH的快速发展,拉动了液化气在化工领域的消费,这也是近两年液化气进口量快速增长的因素。2005年我国液化气消费结构中,民用、工业和交通及其他分别占比约71%、23%和6%,到2015年民用、工业和交通及其他分别占比约62%、32%和6%,可见工业用途占比大幅度提升。

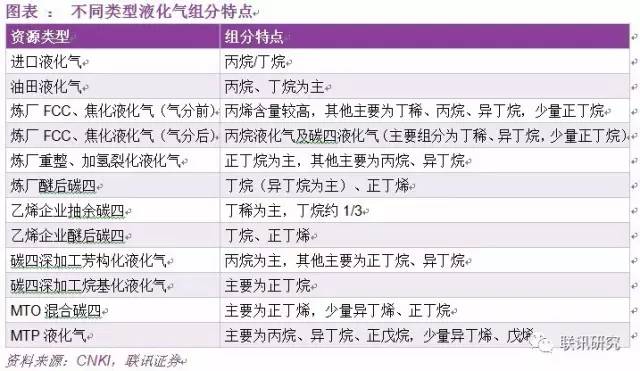

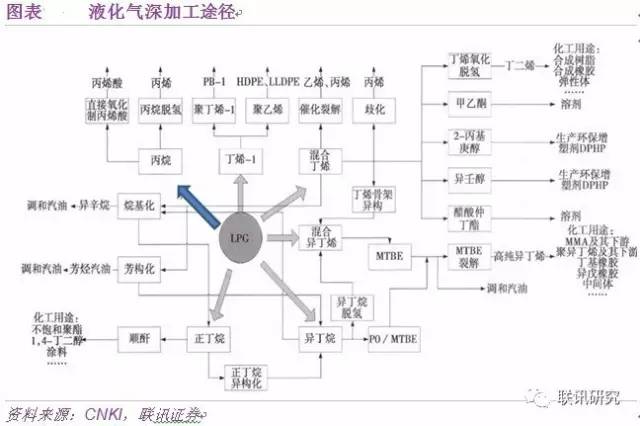

液化气工业用途主要是根据不同来源和不同组分进行深加工。目前,国内液化气有多种来源渠道,不同来源的液化气组分有一定差异,相应在深加工方向和途径也有不同的选择。例如,进口液化气成分是丙烷或丁烷,油田液化气以丙烷、丁烷为主,适合进行烷烃脱氢。

“十二五”以来,我国液化气深加工呈现快速发展趋势,芳构化、烷基化、丙(丁)烷脱氢等投资热点迭起。据初步统计,截止到2014年底,国内各类以液化气为主要原料的深加工装置产能超过4000万吨/年。

液化气中不饱和组分(烯烃类)的利用包括异丁烯和正丁烯。异丁烯大多用于生产MTBE,进而作为汽油高辛烷值调和组分或裂解得到高纯异丁烯及下游产品,以传统炼油、乙烯企业居多。正丁烯则通常采用醚后碳四提取丁烯-1作为聚乙烯装置的共聚单体,另外,还可以生产调油组分为目标的芳构化、烷基化、异构化、醋酸仲丁酯和以生产化工原料为目标的甲乙酮、2-丙基庚醇、丁二烯等。

液化气中饱和组分(烷烃类)的利用包括丙烷和丁烷。丙烷主要用于脱氢至丙烯,由于PDH门槛低于炼油、乙烯,加之北美页岩气大规模开发带来的国际丙烷供应量大幅增长,在下游旺盛的市场需求驱动下迅猛发展。丁烷主要包括正丁烷和异丁烷,正丁烷最主要的化工用途是正丁烷氧化法制顺酐,相对传统的苯法顺酐具有一定的成本优势和环保优势。异丁烷深加工主要有三大方向:1)以异丁烷和丁烯为原料的烷基化;2)以异丁烷和丙烯为原料共氧化法生产环氧丙烷和MTBE;3)异丁烷脱氢得到异丁烯进而生产MTBE及下游化工品。

总体来说,从行业发展趋势看,国内对液化气中烯烃组分进行深加工的产业如MTBE、芳构化、烷基化等产能已显过剩,投资热点已转移至对烷烃组分利用的产业,如丙烷脱氢。

(三)我国进口液化气量增价跌,其中从美国进口数量大幅增长

从近十年我国液化气进出口情况看,我国液化气一直处于净进口状态,自2014年开始,进口液化气大幅增长,2014~2016年我国液化气进口量分别为710.13万吨、1208.78万吨和1612.49万吨,分别同比增长68.65%、70.22%和33.40%。2014、2015和2016年我国液化气进口均价分别为842.51美元/吨、510.07美元/吨和380.41美元/吨,呈大幅下降趋势。

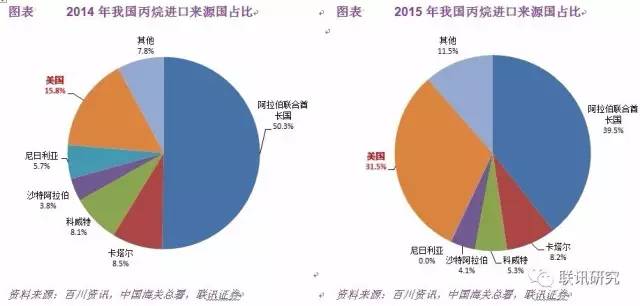

PDH装置对原料气有着高纯、低硫要求,国产丙烷由于主要来自炼厂,硫含量偏高,而进口液化气(丙烷和丁烷)主要来自中东、北美油气田的高纯、低硫液化气,主要来源国为阿拉伯联合酋长国、卡塔尔、科威特、沙特阿拉伯、尼日利亚和美国等,其中2014年和2015年从美国进口丙烷数量分别为75.3万吨和269.4万吨,分别占当年进口丙烷总量的15.8%和31.5%,2015年较2014年增长357.8%。

(四)公司“仓储+物流”优势明显,稳坐国内液化气贸易龙头地位

公司液化气进口量稳居首位,占全国进口总量近两成。据ICIS统计,2015年我国液化气进口量为1208万吨,公司进口量232万吨,占比19.20%,排名第一。2016年我国液化气进口量为1612万吨,公司进口量282万吨,占比17.49%,排名第一。

1、沿海码头和储罐能力不断增强,剑指千万吨级别周转能力

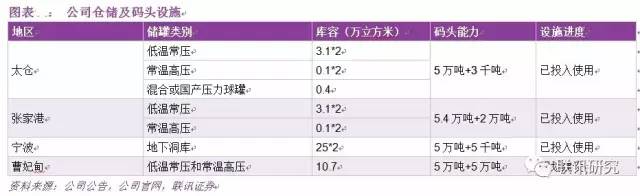

公司目前现有张家港,太仓,宁波以及唐山曹妃甸四个生产基地,其中太仓、张家港以及宁波是公司液化气物流基地,张家港以及宁波计划打造成液化气物流以及深加工基地。

沿海的储运基地是公司的核心优势之一。公司目前在张家港、太仓和宁波的三大仓储基地具备63.2万立方米液化气仓储能力。配套拥有5 万吨级码头三座,2 万吨级码头一座、3千吨级码头两座。此外规划建设的曹妃甸基地强打造10.7万立方米的库容,两座5万吨级别的码头。

根据公司宁波地下洞库的库容及周转情况看,公司的轻烃年周转能力已经超过300 万吨。但是公司仍然计划投资20亿元,投资新建200万立方米的地下洞库。如果宁波洞库全部建成投运,公司的远期周转能力能够达到千万吨级别,有望成为全球最大的轻烃综合运营商。

2、布局远洋物流船队,降低运输成本

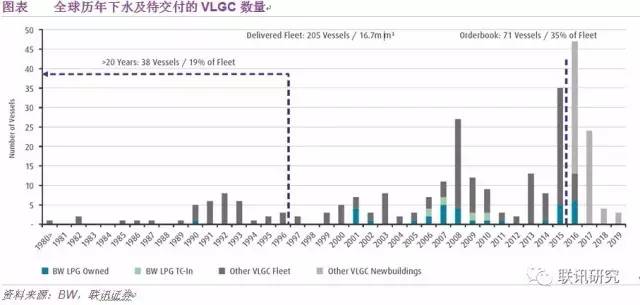

在液化气贸易中,海运费是较重大的成本支出,根据BW对近十年VLGC程租费和期租费的统计可以看出,2015年VLGC年均程租费和年均期租费分别为8.8万美元/天和6.3万美元/天,高于2014年及前十年的最高值。此外,近两年年均程租费均大幅高于期租费,而且程租费波动较大,不利于成本控制和管理。

由于期租具有相对优势,公司先后租赁液化气船22艘,共计110万吨位运力。此举一是有利于增强锁定国际液化气资源的能力和贸易中的定价话语权;二是节省了船东和贸易商的利润贴水;三是公司可以通过合理的货物调配、航线规划和船舶管理等手段,获得航运成本优势并抵御海运费大幅波动风险。

3、全球VLGC订单仍增长,运力加大或将促进运费下降

近两年液化气贸易量的增长带动运力需求大幅提升,VLGC运费处于高位,但大量新建船只以预期贸易量两倍的速度进入市场。根据BW统计,2015年已下水VLGC数量为205艘,运力为1670万立方米。2016~2019年新船订单71艘,占2015年下水VLGC比例为34.6%,考虑部分船龄大于20年的VLGC拆解,未来新增VLGC运力仍呈增长趋势,但增幅下降,运费中短期有望下降。

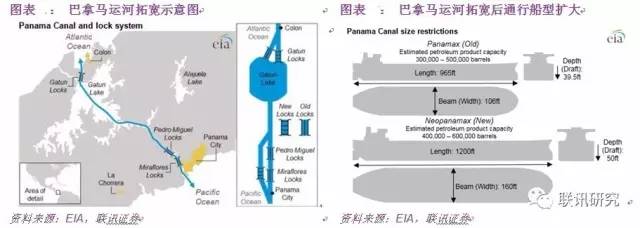

4、巴拿马运河拓宽,VLGC通过率提高,公司从美国进口液化气可省近千万美元

据中国船舶报统计,2015年,小于13000立方米的液化气船占据了液化气船队的大多数,虽然其总数达到750艘,但总运力仅为现有船队规模的10%。而VLGC 船总数为205艘,虽然数量仅为现有船队规模的16%,但总运力达到了现有船队运力的 63%,而且液化气运输船大型化的趋势仍在延续。

巴拿马运河拓宽将提高VLGC通过率。通过将全球现有液化气船尺寸与巴拿马运河扩建后通航船型尺寸进行比较,运河拓宽前,6万方以上VLGC无法通过。拓宽后,全部VLGC均可通过巴拿马运河。

巴拿马运河拓宽对液化气船的影响集中在6万方以上的VLGC这一船型。该船型虽然从艘数上占比不大,但运输能力占比却达到一半以上。巴拿马运河的拓宽使得墨西哥湾使用VLGC向亚洲出口液化气变得更为便捷,这将对液化气船市场发展带来诸多积极因素。未来中东和美国将成为液化气出口的两极,各自占据东半球和西半球市场,并改变全球市场的供需结构。从未来发展趋势看,巴拿马运河的拓宽将改变液化气的海运结构,形成从墨西哥湾经巴拿马运河至亚洲国家的新航线。

在成本方面,VLGC从美国到东亚的运输里程将缩短近7000英里,时间缩短15~20天。以5万吨级VLGC单程成本来看,按照4万美元/天期租费用率,相应费用将下降60~80万美元,折合每吨成本下降12~16美元/吨,若公司1/4液化气从美国进口,则可节省成本840~1120万美元。

三、公司抓住全球丙烯产能结构变化,及时切入PDH

(一)全球丙烯供需稳增,PDH所产丙烯占比将提升到13%,原料丙烷供应有保障

根据中石化咨询公司《石油石化市场年度分析报告2015》,2015年全球丙烯产能约1.23亿吨/年,产量和消费量约9606万吨。预计2015~2020年世界丙烯产量和需求量将保持4.5%的年均复合增长率,到2020年产量和消费将达到1.2亿吨,丙烯用途广泛,下游消费领域主要是聚丙烯,其次是环氧丙烷、丙烯腈、丙烯酸、异丙苯和丁辛醇等。

全球丙烯的工业化生产工艺主要有石脑油裂解法、炼厂二次加工重(渣)油的催化裂化法、甲醇制烯烃(MTO/MTP)、PDH和烯烃歧化法等。随着北美页岩油气开发,近两年及今后一段时期,全球各地区采用传统裂解和FCC装置的丙烯份额均有所下降,而PDH所产丙烯份额逐步提升,预计全球PDH丙烯份额将由目前的5%提高至13%左右。尤其在北美和东北亚地区PDH所产的丙烯占丙烯总产量的比例将大幅提高,预计北美和东北亚PDH所占丙烯比重将由2015年的4%和3%分别提高到2020年的13%和15%。

根据美国能源咨询机构ESAI Energy预测,全球NGL(主要包含乙烷、丙烷和丁烷等轻烃)总供给量将从2012年的3.6亿吨上升至2023年的4.7亿吨,年均复合增长率为2.5%,预计2020年NGL供应量约4.4亿吨,以NGL丙烷平均含量28%计算,丙烷供应量可达1.3亿吨,充分保障全球PDH装置原料供应。

未来的新增乙烷、丙烷和丁烷资源主要来自于中东和美国,且供应显著超过需求。中东地区将继续保持全球供给的领导地位,预计到2023年将有约3915万吨的过剩供给规模,是目前亚太地区石化原材料进口最主要的资源地。其次,北美地区将成为仅次于中东地区最重要的NGL产区,即便充分考虑到未来新增石化裂化装置等扩大需求的因素后,美国乙烷、丙烷和丁烷依然存在着逐渐上升的超量供给趋势。2012年供应过剩为348万吨,预计2023年将达到1340万吨。

未来乙烷、丙烷和丁烷需求缺口最大的是亚太地区,其次是欧洲和拉美,预计缺口分别达4118万吨、1288万吨和485万吨。

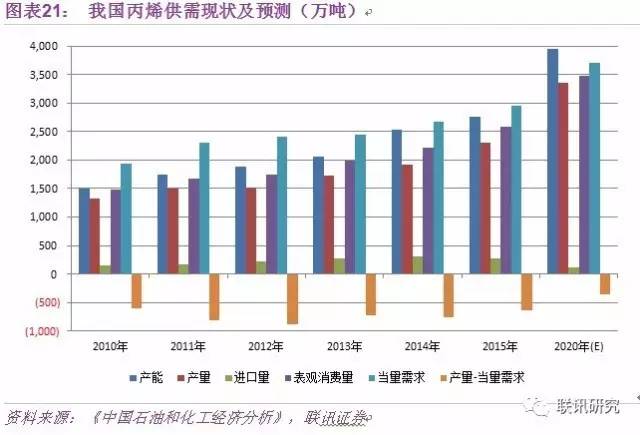

(二)我国丙烯缺口仍在,PDH产能占比已达13%

2010年我国丙烯产能1490万吨/年,产量1329万吨,进口量为152万吨,表观消费量为1481万吨,当量需求为1936万吨。2015年我国丙烯产能约2750万吨/年,产量约2310万吨,进口量为277万吨,表观消费量为2587万吨,当量消费量为2950万吨,当量需求与产量之差近640万吨,缺口仍较大。“十二五”期间,我国丙烯产能、产量、进口量、表观消费量和当量需求年均复合增长率分别为13.0%、11.7%、12.8%、11.8%和8.9%。

预计“十三五”期间我国丙烯行业仍然保持中速增长,到2020年,丙烯产能、产量、进口量、表观消费量和当量需求分别为3950万吨/年、3350万吨、120万吨、3470万吨和3700万吨,当量需求与产量之差收窄至350万吨。

从我国丙烯的供需来看,一方面是国内丙烯资源短缺,产量不能满足需求,丙烯有效产能增长落后于下游衍生物行业需求增长;另一方面,传统的丙烯生产相对垄断,丙烯生产企业旳下游配套装置基本上可以消耗掉丙烯产量,国内丙烯流通量不能满足其他下游企业的需求,需求缺口较大。

由于丙烯供需缺口长期存在,而传统路线产能投资门槛较高,随着非传统工艺生产丙烯技术不断成熟和工业化装置建成,我国丙烯原料也趋于多元化,特别是2010年神华集团MTO装置、神华宁煤MTP装置以及2013年天津渤化集团PDH装置的建成投产,标志着我国丙烯原料多元化发展迈向一个新台阶。

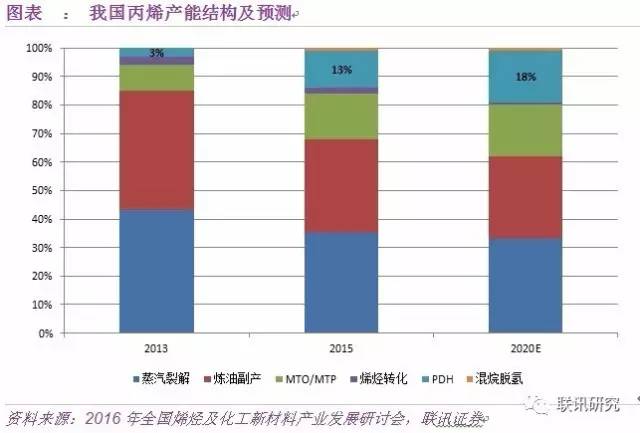

从我国丙烯产能结构看,传统工艺产能占比从2013年的85%下降到2015年的68%,PDH工艺产能占比则从3%迅速增长到13%,预计随着“十三五”期间新建拟建PDH装置的投产,PDH产能占比有望达到18%。

(三)中低油价下PDH成本具有竞争力

以石脑油裂解制烯烃、CTO、MTO 及PDH 进行成本分析和比较。按照石脑油裂解装置规模为80万吨/年,CTO / MTO/PDH装置规模为60万吨/年,分别选取高油价100元/桶、低油价50美元/桶做测算,不同原料价格水平下,石脑油裂解装置、CTO/MTO及PDH装置烯烃生产成本(含税价)的具体影响因素包括:原材料、辅助材料、副产品扣除、燃料及公用工程、人工、折旧费、维修费、其他制造费用等。由于影响成本的因素较多,本测算仅表明不同路线的相对成本高低,可以看出在高油价时期,CTO具有明显的成本优势,MTO与PDH成本接近,而石脑油制烯烃成本最高;在低油价时期,石脑油制烯烃和PDH相对较低,甲醇制烯烃成本最高。

当前原油价格处于相对中低价位,随着OPEC减产实施及原油需求缓慢回升,预计2017年原油供需向好,价格中枢上移至60~70美元/桶。同时,油价回升将促进页岩油气缓慢复苏,丙烷供需或将宽松,预计2017年我国丙烷年均进口价格将在450~500美元/吨。

根据PDH和石油脑裂解制烯烃成本测算模型,2017年我国进口丙烷价格在450~500美元/吨时,PDH装置成本在6000~6500元/吨。原油价格在60~70美元/桶时,石脑油裂解制烯烃成本为7100~7800元/吨。未来一段时间,PDH相对于石脑油裂解制烯烃每吨产品节省成本超1000元,具有较强的竞争力。

另外,从PDH的原料丙烷与产品丙烯的价格及二者价差上看,2016年以来,丙烯市场价格震荡走高,从年初近5000元/吨上涨至7700元/吨,丙烷市场价格则先抑后扬,而“丙烯-1.2*丙烷”价差则从年初近400元/吨上涨至目前2170元/吨,年中价差一度达到近4000元/吨,PDH利润大幅增强。

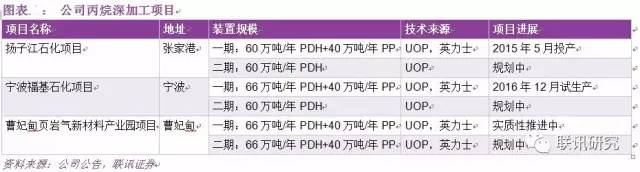

(四)公司已投产PDH产能居全国首位,形成“丙烷-丙烯-聚丙烯”产业链

在PDH产能方面,2013年我国第一套60万吨/年PDH装置投产到现在,产能大幅增长,2016年我国PDH产能共457万吨/年,产能年均复合增长率96.8%。目前公司PDH产能126万吨/年,占全国27.6%,随着公司扬子江二期、宁波福基二期和曹妃甸一期项目的规划建设预计公司PDH总产能及占比进一步提升。此外,公司PDH项目配套下游PP,产业链延长将更加有利于竞争力提升。

四、盈利预测与估值

(一)关键假设及预测

根据公司宁波福基项目投产情况看,该项目达产后将对2017年及以后的业绩带来较大增长。而扬子江石化二期、宁波福基石化二期和曹妃甸等规划中项目的具体建设和投产时间尚不确定,对2017年和2018年没有实质性业绩体现。另外,我们基于对原油、丙烷、丙烯和聚丙烯的市场分析,认为2017年原料及产品价格总体稳中略增。关键假设和预测如下:

(二)盈利预测与估值

我们预计公司2016~2018年营业收入分别为212.93亿元、279.71亿元和320.09亿元,归属母公司净利润分别为8.42亿元、16.39亿元和19.37亿元,每股收益分别为0.52元、1.01元和1.20元,对应最新收盘价PE分别为27倍、14倍和12倍。

公司主营业务为液化气贸易及销售和PDH,根据公司业务特点,分别选择具有类似业务属性的可比上市公司做相对估值,液化气方面可比上市公司有中国燃气和深圳燃气,PDH方面可比上市公司有万华化学、卫星石化和齐翔腾达。

可比公司2017年PE均值为20倍,考虑到公司“十三五期间”曹妃甸项目落地预期较强,公司在规划PDH及下游深加工、乙烷裂解方面具有较大空间,给予公司21倍PE。

我们结合盈利预测及相对估值,预计公司2017年归母净利润为16.39亿元,EPS为1.01元,给予21倍PE相对保守且合理,对应每股目标价格为21.21元,按公司最新收盘价股价14.01元来计算,股价仍有51.39%上行空间,首次覆盖给予买入评级。

五、风险提示

北美页岩油气产业不及预期、原料和产品价格大幅波动。

来源:联讯研究公众号

法律申明:

本公众订阅号为联讯证券股份有限公司(以下简称“联讯证券”)研究院依法设立、运营的研究官方订阅号。目前联讯证券研究院设立“联讯研究”和“联讯新三板研究院”两个官方订阅号,其他机构或个人在微信平台以联讯证券研究院名义注册的,或含有“联讯研究”,或含有与联讯研究品牌名称等相关信息的其他订阅号均不是联讯研究官方订阅号。

本订阅号不是联讯证券研究报告的发布平台,本订阅号所载内容均来自于联讯证券研究院已正式发布的研究报告,本订阅号所摘录的研究报告内容经相关流程及微信信息发布审核等环节后在本订阅号内转载,本订阅号不承诺在第一时间转载相关内容,如需了解详细、完整的证券研究信息,请参见联讯证券研究院发布的完整报告,任何研究观点以联讯证券发布的完整报告为准。

本订阅号旨在交流证券研究经验。本订阅号所载的全部内容只提供给订阅人做参考之用,订阅人须自行确认自己具备理解证券研究报告的专业能力,保持自身的独立判断,不应认为本订阅号的内容可以取代自己的独立判断。在任何情况下本订阅号并不构成对订阅人的投资建议,并非作为买卖、认购证券或其它金融工具的邀请或保证,联讯证券不对任何人因使用本订阅号发布的任何内容所产生的任何直接或间接损失或与此有关的其他损失承担任何责任,订阅号所提及的任何证券均可能含有重大的风险,订阅人需自行承担依据订阅号发布的任何内容进行投资决策可能产生的一切风险。

本订阅号所载内容均反映的是所摘录的研究报告的研究观点,联讯证券可以发布其他与本订阅号内容不一致或有不同结论的研究报告,亦可因使用不同的假设和标准、采用不同观点和分析方法而与联讯证券其他部门、单位或附属机构在制作类似的其他材料时的观点不同或者相反。联讯证券并不承担提示本订阅号订阅人注意上述其他材料的责任,亦不对因订阅人使用本订阅号内容而导致的损失负任何责任。订阅人如需寻求投资咨询意见的,应咨询其独立投资顾问。

本订阅号所载内容的版权归联讯证券所有,联讯证券对本订阅号保留一切法律权利。订阅人对本订阅号发布的所有内容(包括文字、影像等)的复制、转载,均需注明联讯研究的出处,且不得对本订阅号所在内容进行任何有悖原意的引用、删节和修改。

事件:公司2017年实现销售收入326.78亿元,同比增长63.6%,归母净利润10.63亿元,同比增长126.22%;2018年Q1销售额91.26亿元,同比增55.45%,归母净利润3.42亿元,同比增58.44%。另公司预计2018上半年净利润约6.81-8.76亿之间。

公司所在行业的竞争力再提升。2017年公司LPG贸易量约710万吨,相较于2016年近600万吨继续提升。丙烷及其脱氢产业链的核心竞争力是物流、仓储;公司拥有船队优势,同时布局宁波、太仓、张家港、钦州等地,上游货源的把控能力强。由于LPG贸易对于上下游货源的稳定性要求高,需保持一定的合约比例,计价公式与北美、中东或远东等指数挂钩。从公司与Mabanaft的合约纠纷,我们认为短期某一货源存在价格不合理,但长期合约的稳定性高,且公司具备多货源、多价格公式对冲手段,把握更高的行业壁垒。

丙烷-丙烯-聚丙烯行业格局良好。2017年丙烯-1.2丙烷价差为359美金/吨,2018年Q1为485美金/吨。目前全球丙烯年需求约1亿吨,其中60%以上为聚丙烯。丙烯有48%的供应来自于石脑油裂解装置,由于北美的乙烯原料轻质化,带来副产丙烯的减少,丙烯有望长期紧缺。丙烷脱氢(PDH)是除炼油FCC以外最具竞争力的装置,根据我们不完全统计,目前全球有约26套PDH装置,其中中国有12套装置。美国虽然有丰富的丙烷原料,但仅有3套PDH装置,且北美最近预期在加拿大投产的装置也在数年之后,北美丙烯价格有望长期高于东北亚,中国在PDH的应用能力更加完善。

现金流持续改善,保持成长性,新材料有望成为未来亮点。公司现金流持续改善,2017年报经营性现金流21.4亿元,同比增119.86%。公司宁波二期有望在2019年投产,届时形成三套PDH装置;同时宁波200万立方米地下洞库项目建成后的贸易保障能力继续提升。公司未来除新增连云港、曹妃甸的仓储外,在新材料产业的布局有望成为新的增长点。连云港的丙烯腈-碳纤维布局、以及未来氢能利用等均符合未来产业方向。

盈利预测与估值:我们认为公司具备良好的成长性及行业格局地位,调整公司18-19年净利润分别为15.29亿元和21.87亿元(原预测为16.41亿元和21.44亿元),新增预测20年净利润为28.02亿元,对应股本16.5亿股,EPS分别为0.93、1.33、1.7元/股,参考18年行业平均PE为13X,则18年目标价为12.09元,相对于当前股价9.97元,存在21%的空间,维持“买入”评级。

“茂名东华能源烷烃资源综合利用项目前期建设,在3月11日打下了第一根桩!”滨海新区管委会经发局局长杨伟浩高兴地对记者说。

随着投资额高达400亿的东华能源烷烃资源综合利用项目顺利落户,意味着茂名产业转型升级迈向实体经济建设新纪元。在市委市政府的坚强领导下,全市上下万众一心,推动机制体制创新,党员干部干事劲头十足,涌现你追我赶的勃勃创业生机,为该项目的顺利建设做出了真实诠释。

- 相关百科

- 相关知识

- 相关专栏

- 可燃气体监测仪

- 全球石化资讯2011

- 电燃料

- 送风式长管呼吸器

- 奥森空调

- 中瑞铜合金切削液

- 球铁

- 电动送风式长管呼吸器

- 中瑞锯床切削液

- 耐火涂料

- 芳烃混合油

- N-亚硝基二正丙胺污染源

- 4-氰基-1-环己烯

- 欧姆龙接近开关E2EM-X8X1

- 风机过滤器机组

- FFU风机滤网单元

- 中国水电能源开发利用

- 应用型建筑环境与能源应用工程专业课程内容建筑

- 国家机关办公建筑和大型公共建筑能源审计导则

- 基于Shapley值绿色建筑合同能源管理收益分配

- 广州市东华西路商住楼消防安装工程商住楼施工组织设计

- 基于Logistic模型新能源上市类企业风险

- 晋城市关于推进建筑中可再生能源应用实施意见通知

- 基于解释结构模型东北亚区域能源安全合作系统分析

- 建筑环境与能源应用工程专业系统化核心课程群建设

- 建筑环境与能源应用工程专业产教融合人才培养效果

- 中电投北京新能源投资有限公司工程建设质量管理办法

- 江苏省建筑节能与可再生能源建筑应用推广和限制禁止技术

- 中国铝业新疆能源开发一体化项目可行性研究报告通过评审

- 建筑环境与能源应用工程专业英语教学方法与教学模式

- 山东华龙建筑安装有限公司第九分公司中标

- 山东华宇工程造价咨询有限公司企业信用报告-天眼查